Argentina: Para avanzar sin retroceder…

Por Salama Pierre

La crisis empieza a mediados del año 2018, brutalmente. En el curso del primer trimestre de 2018, el crecimiento es de 4,1%, pero el segundo trimestre cae –3,8% (descenso parcialmente explicado por la sequía), el tercer trimestre –3,7%, el cuarto trimestre –6,2% y el primer trimestre de 2019 –5,7%, según datos oficiales del INDEC (Geres, junio 2019). Además, la previsión hecha por el Banco Mundial en junio de 2019 de –1,2% parece muy optimista. La crisis en la industria (–8,6% entre abril de 2018 y abril de 2019, según CEU-UIA n° 5) y en los servicios fue responsable de la caída del PBI en el tercer trimestre. La fuerte disminución de salarios, empleos formales e informales y el aumento de la desocupación resultan no sólo de los primeros efectos de la crisis, sino también de la política de austeridad adoptada buscando recuperar la confianza de los mercados internacionales, que deprime mucho la demanda interna y acentúa la crisis iniciada en abril 2018, más aún porque Argentina es globalmente una de las economías más cerradas de América Latina.

La tasa de inflación es muy alta: 56% entre junio de 2018 y junio de 2019 y, pese a que la tasa mensual baja ligeramente en junio de 2019 (3,4%), la tasa de inflación en el curso del primer trimestre de 2019 es 15,6 puntos superior a la del primer trimestre de 2018, en víspera de la crisis. Si se toma el índice 100 para 2012, la inflación en dólares pasa a 110 en mayo 2017, a 60 en agosto de 2018 gracias a la muy fuerte devaluación y sube a 74,7 en abril de 2019. Fuerte crisis, alta inflación acentuada por la crisis, equivocada política económica adoptada por el nuevo presidente intentando escapar a la trampa de la estanflación, incremento de las desigualdades y aumento de la pobreza. Todo esto difícilmente puede devolver la confianza a los inversores.

Argentina se despeña desde hace varias décadas. Alternando altas tasas de crecimiento y crisis profundas, su crecimiento a largo plazo es en definitiva muy débil. Por lo tanto, no puede comprenderse la crisis actual si no es recolocándola en ese contexto de fuerte volatilidad del crecimiento y tendencia al estancamiento. Solamente con medidas en ruptura con las que fueron dispuestas en el pasado pueden crearse condiciones para un desarrollo sostenido.

1. Algunos datos estadísticos de la magnitud de la crisis en la presidencia Macri (diciembre de 2015…)

Son instructivos algunos datos que, articulados, cobran todo su sentido y revelan la magnitud de la crisis. Veamos algunos ejemplos.

En el actual contexto, la marcada devaluación de la tasa de cambio acentúa el aumento de precios. El pico inflacionario disminuye el poder de compra y en conjunto con restrictivas políticas monetaria y presupuestaria provocan la depresión del nivel de actividad. La devaluación favorece la disminución de importaciones que pasan a ser más caras. Favorece también el aumento de la exportación de productos manufacturados. Pero esto no es inmediato: la magnitud y el momento de su efectivización dependen de la situación del tejido industrial y la dinámica de la demanda mundial. El primero sufre los efectos de la desindustrialización. La segunda, de la disminución del crecimiento mundial, el aumento del proteccionismo y precios de materias primas cada vez más fluctuantes.

- El déficit de la balanza de cuentas corrientes alcanzó al fin de 2017 – 4,8% del PBI. En 2007 era equilibrado. El déficit de la balanza de productos manufacturados de origen agrícola e industrial pasó a ser negativo desde 2007. El saldo positivo de la balanza de exportaciones de productos primarios compensa cada vez menos ese déficit, y desde 2015 el saldo de la balanza comercial volvió a ser desequilibrado.

- La tasa de cambio fue devaluada fuertemente por la presidencia Macri al acceder al poder. Se apreció nuevamente después, para ser muy depreciada desde abril 2018. Según la OCDE, para un índice de 100 en enero de 2010, la tasa de cambio real efectivo es 111,15% en noviembre de 2015 (apreciación), 75,72% en junio de 2018, 64,51% en enero de 2019 (devaluación). La debilidad de la reserva de divisas, el saldo negativo de la balanza comercial (–8,3 millardos de dólares en 2017, y –3,8 millardos de dólares en 2018), el débil ingreso de otros capitales que no sean los provenientes del FMI, y la magnitud de la fuga de capitales, explican en parte la incapacidad del gobierno para hacer frente a las devaluaciones.

- En tanto que el objetivo oficial era reducir la inflación al 25%, subió al 41% en 2016 y en 2017 se estabilizó en el 24.8%, por encima sin embargo del objetivo establecido entre 13% y 17%. Con la fuerte devaluación de la tasa de cambio en 2018, el aumento de precios se aceleró y estará en torno al 50% en 2019, a pesar de una ligera disminución de la tasa de inflación mensual durante el primer trimestre. Excepto casos marginales o circunstancias excepcionales, la inflación no proviene del exceso de demanda y/o oferta de dinero. No proviene tampoco de la mega-devaluación, aunque ésta pueda tener efectos temporales (pico inflacionario), ni de comportamientos oligopólico, aunque éstos existan. Tampoco es consecuencia de conflictos distributivos, que meramente favorecen la inercia del inflación en un nivel alto (Frenkel, 2017). Fundamentalmente, la inflación tiene su origen en la incapacidad de los sucesivos gobiernos de impulsar una política pro-industrial y alentar una mutación schumpeteriana del comportamiento de los inversores argentinos.

- La tasa de interés ha pasado del 40% al comenzar la crisis al 70% a fin de mayo de 2019, muy por encima de la tasa de inflación, con la esperanza de que regresen los capitales fugados al extranjero y contener la inflación. Hasta ahora ocurrió lo contrario. El aumento de las tasas de interés alienta la especulación, hace mucho más pesado del servicio de la deuda pública y mucho más difícil la reducción del déficit presupuestario, mantiene la desconfianza en la capacidad del gobierno para contener la crisis cambiaria y favorece entonces la fuga de capitales. El aumento de las tasas de interés, dispuesto con el propósito de frenar el aumento de la fuga de capitales, tuvo el efecto contrario. Lo aceleró. El servicio de la deuda aumenta considerablemente y pesa cada vez más en el presupuesto y la balanza de cuentas corrientes.

En parte, lo que ocurre es que funciona una “bicicleta financiera”: las divisas entran (en forma de mayor endeudamiento o de fondos de inversión), aprovechan el diferencial de las tasas de interés y antes de que la moneda se deprecie nuevamente, salen. Argentina toma en préstamo parcialmente sus mismos capitales… retomando así una vieja práctica que había diagnosticado Carlos Díaz Alejandro (1985). En efecto, según Fide a partir de datos del BCRA, la estructura de la oferta de divisas descansa esencialmente en el endeudamiento externo (98,6 millardos de dólares), muy por encima del producto de las exportaciones (U$S 50,99 millardos), venta a los residentes (U$S 30,1 millardos), inversiones de cartera (U$S 11,2 millardos), inversión extranjera directa (U$S 2,6 millardos) y finalmente otros/diversos (U$S 11,7 millardos) en 2018. La demanda de dólares en Argentina tiene que ver con: dolarización del ahorro de los residentes (en 2018, U$S 52,3 millardos), amortización de la deuda (U$S 51,5 millardos), importaciones (U$S 42,6 millardos), servicios (U$S 17 millardos), intereses desembolsados (U$S 11,9 millardos), repatriación de ganancias (U$S 1,7 millardos). Durante los dos primeros meses de 2019, estos movimientos se acentuaron: según la misma fuente, por ejemplo, la dolarización de ahorros de los residentes se elevó a U$S 12,2 millardos.

- El déficit del presupuesto alcanzó en el segundo semestre de 2018 el -6,9% del PBI (2,1% a título de servicios de la deuda pública, contra el 1,3% en 2015). El gasto público (excluyendo el pago de intereses) disminuyó: –1,8% entre 2015–2016, –2,2% entre 2016–2017 y, en los cuatro primeros meses de 2018, –6,6%, en detrimento de gastos corrientes (salarios) y muy especialmente de capital. El saldo negativo se incrementó porque los ingresos bajaron más que los gastos, o sea respectivamente y para la misma fechas: –3,8%, –1,5% y –2,9%, debido a la recesión de 2016 (–2,3% de crecimiento del PBI), la débil recuperación de 2017 (2,8%) y luego la crisis de 2018.

La relación entre endeudamiento, déficits presupuestarios y salida de capitales es muy importante. La deuda pública aumenta aceleradamente. Pasa en efecto de 52,6% del PBI al comienzo de la presidencia Macri (diciembre de 2015…) a 82% en septiembre 2018 y, dada la dificultad para disminuir los gastos públicos, a pesar de los aportes del FMI y debido simultáneamente a la caída del PBI, el aumento del servicio de la deuda pública y la fuerte depreciación del peso, la deuda bruta de la administración central al fin de 2018 alcanza al 86,2% del PBI, o sea 33 puntos más que a fin de 2015, según datos del Ministerio de Finanzas.

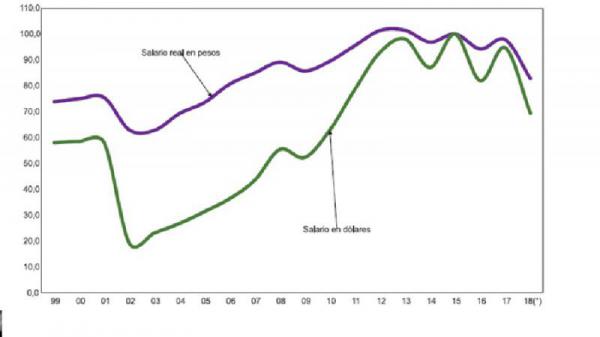

– El poder de compra de los asalariados con empleo formal (“registrados”) aumentó mucho durante el mandato de Néstor Kirchner (2003–2017, + 34%) y el primer mandato de Cristina Kirchner (2007–2011, + 23%). Prácticamente se estancó durante segundo mandato de Cristina Kirchner (2011–2015, + 3.5%). Cayó fuertemente después. Disminuye más de 11% entre noviembre 2015– septiembre 2018 y, más específicamente, entre enero 2018–septiembre 2018. En general, los salarios reales en el sector privado regresaron a los niveles que tenían en 2005. Expresado en pesos, su reducción es elevada, pero expresados en dólares los salarios reales cayeron muy fuertemente tras las devaluaciones de la moneda.

Salarios reales, base 100 en 2015.

Fuente: FIDE, febrero 2019, con datos del INDEC.

- La desocupación aumenta y el porcentaje de empleos formales en relación al total de empleos baja. Más precisamente, el desempleo abierto aumenta casi 2 puntos (de 7,2% a 9,1% de la población económicamente activa) entre el cuarto trimestre 2017 y el cuarto trimestre 2018, para alcanzar 10,1% en el primer trimestre 2019. Si se suma a la población desempleada la que está subocupada y desea trabajar más, los datos son impresionantes y reveladores de la magnitud de la crisis social: 21,9% y luego 26,4% entre ambas fechas (Geres, según el INDEC). Limitándose únicamente a los empleos formales en la industria manufacturera, la caída del empleo es del 5,8% entre marzo de 2019 y marzo de 2018, según el Informe de coyuntura n° 5, 2019, de CEU-UIA.

-Drásticas caídas del empleo e ingresos del trabajo explican en gran parte el aumento de la pobreza. La pobreza aumentó mucho sobre todo tras la crisis cambiaria, por la aceleración del aumento de precios que afectó sobre todo a personas con ingresos más modestos. El índice de pobreza pasó de 26% en el primer trimestre de 2016 a 32% en el tercer trimestre de 2018; el índice de indigencia también creció pasando de 4,7% a 6,7% entre esas mismas fechas, según datos oficiales. Es probable que posteriormente haya crecido más aún.

- Después de haber descendido mucho en febrero de 2017 y recuperarse luego, la producción industrial cae fuertemente desde mayo 2018, tanto que a ritmo anual la caída alcanza -3,4%. Lejos de recuperarse, en 2019 la caída continúa hasta alcanzar en marzo de 2019 -13,6% según datos del CEU-UIA n° 5. La capacidad de producción ociosa es muy grande. En la industria alcanza en promedio el 39,4% en abril de 2019, contra 32,4% en abril de 2018; y se sitúa, según los sectores, entre dos extremos: 18% en la metalúrgica básica y 62,4% en la industria automotriz en abril 2019 (sector éste en que la producción cayó 33,9% entre abril de 2019 y abril de 2018). La magnitud de las capacidades ociosas se explica por la depresión del mercado interno a consecuencia de la política de austeridad que se adoptó intentando desacelerar la fuga de capitales. Esto incrementó los costos unitarios a pesar de la drástica reducción de los salarios. Y alimentó el aumento de precios, pues las empresas intentan mantener sus márgenes y se produce un círculo vicioso: disminución de la producción-aumento de precios-disminución de la producción.

No se puede comprender la reciente crisis ateniéndose sólo a los últimos años o los errores de las políticas económicas. Y no porque éstas no hayan tenido influencia: muy por el contrario, las adoptadas por Macri tras la victoria en las presidenciales borraron los beneficios que podían esperarse de la fuerte devaluación realizada, como ya había ocurrido durante la segunda presidencia de Cristina Kirchner (2007 -2015). Pero los errores de política económica de la presidencia Macri no hacen más que precipitar un movimiento que viene de lejos.

2. Un trayecto económico regresivo

A pesar de rebotes, Argentina se desindustrializó. El nivel y el crecimiento de la productividad del trabajo son muy débiles. Para peor, la dispersión en torno a la media es muy pronunciada, mucho más que la observada en países avanzados. Y lo mismo ocurre con los salarios.

1. ¿Tendencia al estancamiento a largo plazo?

El crecimiento del PBI a largo plazo es débil. Los datos que pueden verse abajo así lo muestran.

Crecimiento de largo plazo del PBI/t 1950-2017, 1950 = 100.

|

|

Argentina |

Américalatina |

Estados Unidos |

EuropaOccidental |

||||

|

|

|

|

|

|

|

|||

|

1950 |

100 |

100 |

100 |

100 |

|

|||

|

1960 |

111 |

125,14 |

118 |

141 |

|

|||

|

1970 |

146 |

160,73 |

157 |

210 |

|

|||

|

1980 |

165 |

211,35 |

194 |

274 |

|

|||

|

1990 |

129 |

207,44 |

243 |

334 |

|

|||

|

2000 |

169 |

263,03 |

300 |

415 |

|

|||

|

2001 |

160 |

263,96 |

300 |

422 |

|

|||

|

2002 |

141 |

266,85 |

303 |

426 |

|

|||

|

2003 |

151 |

271,38 |

308 |

430 |

|

|||

|

2004 |

160 |

283,35 |

316 |

441 |

|

|||

|

2005 |

171 |

293,85 |

323 |

449 |

|

|||

|

2006 |

183 |

307,17 |

328 |

462 |

|

|||

|

2007 |

195 |

321,13 |

331 |

475 |

|

|||

|

2008 |

200 |

330,51 |

327 |

473 |

|

|||

|

2009 |

192 |

322,81 |

313 |

451 |

|

|||

|

2010 |

206 |

339,55 |

319 |

457 |

|

|||

|

2011 |

216 |

353,69 |

322 |

460 |

|

|||

|

2012 |

212 |

365,27 |

326 |

459 |

|

|||

|

2013 |

214 |

374,81 |

329 |

459 |

|

|||

|

2014 |

207 |

378,76 |

334 |

466 |

|

|||

|

2015 |

209 |

380,88 |

340 |

479 |

|

|||

|

2016 |

202 |

380,30 |

343 |

485 |

|

|||

|

2017 |

206 |

382,05 |

348 |

492 |

|

|||

Fuente: OCDE, 2019, Europa occidental: Austria, Bélgica, Dinamarca, Finlandia, Francia, Alemania, Grecia, Irlanda, Italia, Países Bajos, Noruega, Portugal, España, Suecia, Suiza y Reino Unido; América Latina incluye: Brasil, Chile, Colombia, México y Perú.

Según la OCDE (2019) el PBI per cápita argentino se triplicó entre 1950 y 2017, en tanto se quintuplicó en América Latina, casi se cuadruplicó en los Estados Unidos y casi se sextuplicó en Europa Occidental en igual período. De 1980 a 2016, el promedio de crecimiento del PBI per cápita fue 0,64%, menor que el 1,4 observado en el conjunto de los otros países de América Latina(Coatz et al., en Mercado, 2018).

La marginalización de Argentina viene de lejos. En 1913, el ingreso per cápita de Argentina equivalía al 65% del de Gran Bretaña, en 1945 al 60% y en 2001 al 39%. La comparación con el ingreso per cápita de los españoles es aún más elocuente: en 1913 era casi cinco veces más alto (393%) que el de los españoles y en el 2001 (año de crisis) llegaba apenas a la mitad (51%). Tanto en lo que hace al diferencial del aumento del ingreso per cápita o de la productividad, la comparación con los Estados Unidos es instructiva.

Diferenciales del crecimiento del PBI y de la productividad Estados Unidos-Argentina

|

|

1900-1919 |

1920-1930 |

1931-1943 |

1944-1972 |

1973-1990 |

1991-2007 |

|

Différentiel du PIB/t |

-1 |

2.6 |

-6.6 |

2.2 |

-2.3 |

0.0 |

|

Différentiel de productivité du travail |

0.4 |

1 |

-4.9 |

1.4 |

-1 |

-2.6 |

Fuente: Della Paolera et al., 2018, a partir de datos oficiales reconstruidos por Benetrix et al., 2012.

La divergencia en la tasa de crecimiento de la productividad con los países avanzados aparece desde 1974, y no deja de crecer (Grana, 43). La productividad del trabajo en el sector manufacturero de Argentina crece con un ritmo medio débil (con aceleraciones en 1990-1996 y 2002-2012). Si se compara con los Estados Unidos, puede verse que las respectivas evoluciones divergen cada vez más, sobre todo a partir de 1974, e incluso durante el periodo de reindustrialización de Argentina desde 2002, las empresas más exitosas sufrieron cada vez más la competencia externa por carecer del suficiente nivel de productividad y la reapreciación de la moneda nacional. Al contrario de la doxa liberal, no es el aumento de los salarios reales el que sería responsable de esta pérdida de competitividad, puesto que en promedio se mantuvieron estancados durante el período 1992-2012 (con un ligero aumento a partir de 2002, tras haber caído durante la crisis de 1997-2001).

2. Industria, evoluciones contrastantes

A. A diferencia de los otros países grandes de Latinoamerica, Argentina no experimentó un proceso de desindustrialización continuo (Castillo et al., 2016). La producción industrial entre 1935 y 1974 aumentó 532%. Este período se caracteriza por el peculiar régimen de crecimiento denominado de sustitución de importaciones. Pero la expansión de la industria sustitutiva de importaciones no es continua, sino entrecortada por fases de estancamiento (1948-1952, 1959, 1963 y 1966). Como subraya Grana (2015), el período siguiente (1975-1991) mucho más liberal (sobre todo hacia el fin de los años 1970, con la llegada de la dictadura militar) se caracteriza por la caída de la producción industrial (–16%) y amplias fluctuaciones. Inversamente, con la implosión del plan de convertibilidad y la muy fuerte devaluación, protegida nuevamente por la tasa de cambio, la industria crece fuertemente: entre 1935 y 2012 la producción industrial crece 945%, pero desde 1974 pierde empleos y disminuye su participación en el PBI. La situación cambia a partir de 2002 y Argentina se reindustrializa, pero desde la segunda década del nuevo milenio la situación cambia nuevamente. Según el UNIDO (2019), la industria de transformación pasa de 100 en 2010 a 97 en 2017, antes de la crisis de 2018. Entre las mismas fechas, este índice en China continental pasa de 100 a 165...

Argentina no sigue el sendero adoptado por los países asiáticos. Se especializa (nuevamente) en productos de renta, con detrimento del tejido industrial sobre todo durante el segundo gobierno de Cristina Kirchner. El valor agregado per cápita de su industria cae de manera absoluta (–0,43%), mientras que en el mismo período aumentó 1225% en China; y en Corea del Sur entre 1935 y 2001 el 1230%. Durante la presidencia de Néstor Kirchner (2003 -2007) y luego más modestamente durante la primera de Cristina Kirchner la industria tuvo cierta expansión, pero de conjunto se está ante una desindustrialización precoz.

La constatación es implacable. El recorrido económico de Argentina no permite insertarse de manera positiva en la división internacional del trabajo (Albrieu et al., 2015). La reprimarización de la economía ha favorecido la desindustrialización precoz y un crecimiento letárgico (Salama, 2012).

B. Causas de la pérdida de competitividad del tejido industrial: insuficiente nivel y crecimiento de la productividad, tendencia a la apreciación de la moneda nacional.

Según Coatz y Scheingardt (2016) con la tasa de cambio peso-dólar de 2005, si el crecimiento de la productividad del trabajo en el sector industrial fuese 3% anual en los Estados Unidos y 4% en Argentina, se necesitarían 101 años para anular el diferencial de productividad entre ambos países, y si en Argentina fuese 10% anual serían necesarios 15 años. El problema es que se está lejos de ese 3% anual… (ibíd.: 43). A partir de esta constatación, la cuestión pertinente es ¿porque existe ese débil crecimiento de la productividad del trabajo? La respuesta es triple: inversiones insuficientes y un esfuerzo como mucho modesto en investigación-desarrollo (0.6% del PBI).

No es el salario real lo que explica la débil competitividad. Cuando después de una fuerte devaluación baja el salario real medido en dólar, la competitividad se restablece mecánicamente. Pero esto es artificial, porque no está acompañada por reformas estructurales (consecuente esfuerzo en investigación y desarrollo, política industrial, reforma fiscal) y sólo dura un tiempo. Sin tales reformas, Argentina queda en un círculo vicioso marcado por el stop and go y en definitiva la marginalización. Esta debilidad traduce el comportamiento rentista de una fracción importante de los empresarios. La cuestión pasa a ser entonces el porqué de tal comportamiento rentista. La reprivatización, y el desarrollo de la finanza favorecen el comportamiento rentista y no se traduce en valorización de la moneda nacional.

2. La valorización de la moneda nacional es más o menos pronunciada según los períodos y está “entrecortada” por fuertes devaluaciones.

Los efectos del maná (renta) proveniente de la explotación y exportación de recursos naturales son: 1) aumento de la demanda de bienes llamados “no transables” (vale decir no sometidos a la competencia externa) que induce al aumento de precios; 2) a tasa de cambio nominal constante, un aumento de precios superior al de otros países se traduce en una apreciación real de la moneda, que es perjudicial para la industria nacional pues las importaciones pasan a ser relativamente menos caras. El efecto sobre la tasa de cambio es indirecto, vía aumento de precios. Es lo que ocurrió en Holanda en los años 1960. Y lo que también se produjo en Argentina durante las dos presidencias de Cristina Kirchner. Sin embargo, en general, cuando existe simultaneamente un aumento de precios de las materias primas y de los volúmenes comercializados, frecuentemente se produce un aumento de la tasa de cambio nominal que se traduce en apreciación de la tasa de cambio real. Es lo que se produjo en la presidencia de Macri.

Variación anual de la tasa de cambio real multilateral

|

2009 |

2010 |

2011 |

2012 |

2103 |

2014 |

2105 |

2016 |

2017 |

2018 |

2019 1°sem |

|

13.3 |

-14.9 |

-11.4 |

-8.3 |

-0.5 |

-8.2 |

-8.9 |

5.4 |

-3.6 |

36.6 |

22.5 |

Fuente: FIDE a partir de datos del INDEC y del BCRA, el signo negativo indica apreciación en términos reales.

Dada la diversificación de lazos comerciales de Argentina, es interesante ver cómo evolucionaron las diferentes tasas de cambio en lo referido sobre todo a productos industriales (dado que las materias primas están cotizadas en dólares) en especial durante el período de fuerte crecimiento entre 2002 y 2008. Con Estados Unidos, el beneficio de la devaluación desapareció desde 2008, porque el peso se apreció frente al dólar. Con Brasil y la Unión Europea, la corrección proveniente de la fuerte devaluación sólo fue parcial, el peso siguió estando subvaluado en relación al real y al euro debido tanto a la apreciación de esas monedas frente al dólar en dicho período como al aumento de la productividad del trabajo en la industria que compensó parcialmente el aumento de salarios. En 2010 la competitividad de la industria seguía siendo dos veces más alta que al fin del plan de convertibilidad (Abramovich et al., 2010).

El aflojamiento de la restricción externa, obtenido gracias a la reprimarización y la exportación de materias primas, tiene un costo cuando la moneda se aprecia. Al ser menos caras, las importaciones sustituyen parcialmente a la producción local y el tejido industrial revela ser incapaz de soportar la competencia externa por carecer del suficiente nivel de competitividad. Dado lo cual, la expansión de las exportaciones de materias primas resultará cada vez más insuficiente para financiar, simultáneamente, el creciente déficit de la balanza comercial y la fuga de capitales. Llega entonces la “solución” de la devaluación y la restricción externa reaparece con fuerza.

Claro que el maná tiene también aspectos positivos, si los gobiernos adoptan una política redistributiva como ocurrió durante las presidencias Kirchner. El maná permitió financiar políticas sociales generosas: aumento de salarios por encima de la productividad y fuerte disminución de la pobreza. Al aflojar la restricción externa, el incremento de la demanda pudo ser satisfecho expandiendo las importaciones de productos manufacturados, pero esto tiene efectos negativos en el tejido industrial, que tiende a perder dinamismo. Es una maldición. Pero no ineluctable, como muestra el ejemplo de algunos países como Australia, Finlandia, etcétera Y como también lo muestra Brasil en los años 1950-1970, durante los cuales la industria estuvo protegida por derechos aduaneros, tasa de cambios múltiple y fuertes subvenciones (Bresser Pereira, 2019).

2. Las explicaciones teóricas

La teorízación de la tendencia al estancamiento para América Latina fue desarrollada por Celso Furtado (1966) en dos formas. La primera reveló no ser pertinente. La segunda ha recuperado cierta actualidad.

La primera tesis postulaba que era imposible continuar el proceso de sustitución de importaciones pesadas, a causa de la creciente rigidez de la estructura de importaciones. Según este razonamiento, la restricción externa, anteriormente fuente de dinamismo (“crecimiento arrastrado por el mercado interno”), se transforma poco a poco en su opuesto. Efectivamente, la continuidad del proceso en la segunda fase, calificada de pesada (bienes intermedios y bienes de equipo) genera progresivamente importaciones de bienes de equipo y productos intermedios, de modo tal que el valor de los bienes importados termina por sobrepasar al de los bienes sustituidos por la producción local. Como el país no alcanza a endeudarse lo necesario, la falta relativa de divisas hace imposible llevar hasta el fin la conversión de dinero en capital en el sector industrial, debido a la imposibilidad de importar bienes de equipo en cantidad suficiente. El aumento de los precios relativos de bienes de producción resultante hace también más costosa la inversión en la industria y el dinero se orienta entonces hacia lugares de valorización que requieren menos importaciones, como el inmobiliario o el consumo de productos de lujo, en detrimento de la inversión industrial. La tasa de crecimiento de la formación bruta de capital fijo cae, el consumo improductivo aumenta y el comportamiento rentista de los empresarios se acentúa.

El punto débil de la argumentación proviene de suponer la existencia de obstáculos que impedirían el endeudamiento externo. La suposición reveló ser equivocada, pues estos países se lanzaron desde los años 1970 a un fuerte proceso de endeudamiento externo, en especial y sobre todo bajo la dictadura de Brasil entre 1964 y 1979 (fecha de la “abertura” (apertura democrática).

La segunda explicación de la tendencia al estancamiento propuesta por Furtado remite al divorcio creciente en la evolución de distribución de ingresos muy desigual y condiciones de producción de algunos productos llamados “dinámicos”.

Por el lado de la demanda, cuando la producción se complejiza y requiere no solo intensidad de capital más elevada, sino también fuerza de trabajo más calificada y mejor remunerada que en la primera fase de sustitución de importación de bienes livianos, la distribución de ingresos de los asalariados se hace más desigual. Por el lado de la oferta, las capacidades de producción mínimas óptimas se tornan más importantes sobre todo para bienes intermedios y bienes de consumo durable como el automóvil. La dimensión de la oferta de estos bienes se corresponde cada vez menos con las de las demandas de una clase media poco numerosa y las empresas. La capacidad de producción ociosa aumenta en estos segmentos de la oferta, aumentando los costos unitarios. Esto explica en parte que el Estado intervenga en los segmentos intermedios, al ser el único con capacidad de financiamiento para hacerlo, dada la carencia de mercados financieros importantes a excepción de la Bolsa de Comercio.

La creciente capacidad de producción ociosa en el sector de bienes durable afecta la rentabilidad. A pesar de proteccionismo del que goza, sufre en parte las restricciones de competitividad. Por lo tanto, para ellos un golpe de Estado apuntado a disminuir los salarios reales de los obreros no consumidores de esos bienes fue “bienvenido”, por cuanto disminuyó el costo de la oferta sin afectar la demanda permitió relanzar un régimen de crecimiento excluyente, impulsado por la expansión simultánea de bienes de consumo durables y clases medias consumidoras de los mismos.

Los últimos años treinta años, la polarización de los ingresos en favor del 5% de la población más acomodada explica mejor la tendencia rentista de los inversores, la modesta tasa de crecimiento luego de los años 1990 y la gran volatilidad del crecimiento de las economías latinoamericanas. Se trata pues de la combinación de diversos factores -retracción del Estado, efecto perverso de la finanza en la inversión productiva y polarización en favor de los altos ingresos- lo que explicaría el bajo promedio del crecimiento y su aspecto tan volátil desde los años 1990.

3. Volatilidad

1. Los hechos: gran volatilidad

Los años 1980 se caracterizan por la gran volatilidad del crecimiento y el crecimiento negativo. Efectivamente, entre 1980 y 1988 el promedio de crecimiento anual del PBI cae al 0,2%. Durante la década de 1990, tras el fin de la hiperinflación, Argentina tuvo un crecimiento muy alto durante algunos años, luego al inicio de los años 2001 una crisis muy importante precedida por una recesión de tres-cuatro años (Saludjian, 2003). Entre 2003 y 2007, Argentina gozó nuevamente de un fuerte crecimiento y luego, nuevamente, volatilidad y débil crecimiento seguidos por la profunda crisis de 2018.

La muy fuerte volatilidad de Argentina explica parcialmente el debil crecimiento a largo plazo. También el bajo promedio del crecimiento anual plantea interrogantes sobre la volatilidad y la tendencia al estancamiento.

Fuerte volatilidad y alto crecimiento son incompatibles

Este tipo de separación se utiliza generalmente como indicador de volatilidad. Excepto en China durante la Revolución cultural a fin de los años 1960, ningún país experimentó simultáneamente mucha volatilidad y alto crecimiento: volatilidad y alto crecimiento son incompatibles. En Argentina, es fuerte la volatilidad y el crecimiento a largo plazo débil (1975-1990 y 1999-2004), mientras que en otros países estos períodos son mucho más cortos (1980-1981 y 1998-2004 en Corea del Sur).

Lo más frecuente es un promedio de volatilidad débil y crecimiento alto o débil. Las economías asiáticas experimentaron baja volatilidad y crecimiento fuerte durante largos períodos: por ejemplo China (1971-1979 y 1980-2004) y Taiwán (1976-2000), y durante períodos un poco más cortos algunos países latinoamericanos (Argentina entre 1991 y 1998, Brasil entre 1966 y 1980, México entre 1964 y 1981). Salvo en Argentina, la conjunción de débil volatilidad y alto crecimiento corresponde a una época anterior a la crisis de la deuda (1982) en América Latina. Por último, se observa a veces débil volatilidad acompañada por crecimiento igualmente débil, como ocurrió en Brasil (1998 -2004) y en México (1999 -2004).

El crecimiento no es solo mucho más débil en América latina y muy especialmente en Argentina que en Asia, sino que es también más irregular y volátil.

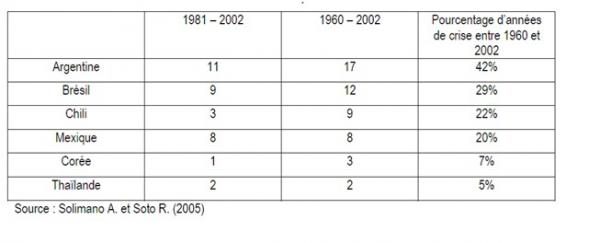

Cuando se mide la volatilidad por la frecuencia de las recesiones (tasa de crecimiento negativa del PBI) y la frecuencia de años en que la tasa de crecimiento es inferior al 2%, se observa una notable diferencia entre las trayectorias económicas asiáticas y las de las economías latinoamericanas: mientras que en las economías asiáticas la cantidad de años de crisis entre 1960 y 2002 es muy baja, es elevada en las economías latinoamericanas y muy especialmente en Argentina. Es sabido que las economías asiáticas tuvieron alto crecimiento durante un largo período, lo que no ocurrió con las economías latinoamericanas.

Frecuencia comparada de las crisis, 1981-2002 y 1960-2002

Settelmeyer (2006) muestra también que después de 1950 los períodos en que el crecimiento per cápita es superior al 2% anual son menos frecuentes en América Latina que en Asia y, sobre todo, menos prolongados. Según este trabajo, desde 1950 se encuentran 10 períodos de crecimiento superior al 2% per cápita en América latina contra 11 en Asia, la duración media en el primer caso es de 13,9 meses en tanto alcanza el 26,1 meses en el segundo y, finalmente, sólo en el 30% de los casos las fases de expansión fueron de más de 15 años en América latina contra el 73% en Asia. Solimano y Soto (2005) también señalan que el porcentaje de años de crisis (tasa de crecimiento negativo) en el periodo 1960-2002 es de 42% en Argentina y 29% en Brasil, pero solamente 7% en Corea del Sur y 5% en Tailandia (ver cuadro de arriba). Finalmente la Comisión Económica para América Latina de la ONU muestra en el informe de 2008 muestra que el porcentaje de distanciamiento de las tasa de crecimiento entre 1991 y 2006 es muy alto en Argentina (6,29), y más débil en Brasil (2,02) y México (3,05).

Settelmeyer (2006) muestra también que después de 1950 los períodos en que el crecimiento per cápita es superior al 2% anual son menos frecuentes en América Latina que en Asia y, sobre todo, menos prolongados. Según este trabajo, desde 1950 se encuentran 10 períodos de crecimiento superior al 2% per cápita en América latina contra 11 en Asia, la duración media en el primer caso es de 13,9 meses en tanto alcanza el 26,1 meses en el segundo y, finalmente, sólo en el 30% de los casos las fases de expansión fueron de más de 15 años en América latina contra el 73% en Asia. Solimano y Soto (2005) también señalan que el porcentaje de años de crisis (tasa de crecimiento negativo) en el periodo 1960-2002 es de 42% en Argentina y 29% en Brasil, pero solamente 7% en Corea del Sur y 5% en Tailandia (ver cuadro de arriba). Finalmente la Comisión Económica para América Latina de la ONU muestra en el informe de 2008 muestra que el porcentaje de distanciamiento de las tasa de crecimiento entre 1991 y 2006 es muy alto en Argentina (6,29), y más débil en Brasil (2,02) y México (3,05).

2. Vulnerabilidad, periodización

Dos enfoques teóricos se enfrentan. Uno consiste en analizar las condiciones de equilibrio de un período de crecimiento regular (la “edad de oro”) perturbadas por factores exógenos (aumento de precios, de salarios, etcétera) y estudiar las condiciones de recuperación del equilibrio. Es el enfoque presente principalmente en la corriente neoclásica y a veces también en las corrientes keynesianas y neocambridgianas. El otro, parte de las fluctuaciones para deducir desde allí el crecimiento, es un enfoque en términos de acumulación, con el crecimiento como resultado. Éste es el enfoque característico de las corrientes marxistas y a veces neocambridgianas. Así consideradas, volatilidad y crecimiento están orgánicamente ligados, muy particularmente en Argentina donde la volatilidad es especialmente alta y el crecimiento a largo plazo muy débil.

El problema se traslada entonces al análisis de las causas de tan alta volatilidad. Son distintas según los períodos y los regímenes de crecimiento.

a) La economía exportadora de materias primas es muy vulnerable. El saldo de la balanza comercial y muy frecuentemente el monto de las ingresos fiscales depende de la evolución de precios de las materias primas y de los volúmenes exportados, así como de la diversificación de recursos naturales disponibles. Los países especializados en este comercio están en situación pasiva, pueden actuar poco o nada sobre cotizaciones y volúmenes, excepto aumentar o disminuir los volúmenes exportados. Soportan precios definidos en los mercados internacionales. Son fundamentalmente economías rentistas.

b) Algunas circunstancias (guerras, crisis en los países avanzados) ofrecen a veces la oportunidad de modificar estos comportamientos rentistas. La industrialización sustitutiva de importaciones disminuye su vulnerabilidad. Protegida, la industria se desarrolla. Su vulnerabilidad es menor que en el caso anterior, pero no por ello desaparece. Los empresarios tienen mayor capacidad de acción sobre los precios. Actúan ante las restricciones. Aun resguardados por el proteccionismo, sufren en diverso grado las restricciones de la competitividad, de la producción de nuevos productos, etcétera, y estas restricciones aparecen a veces brutalmente en déficits de la balanza comercial que conducen a devaluaciones. La industrialización por sustitución de importaciones disminuye la vulnerabilidad, pero el proteccionismo conduce frecuentemente a nuevos comportamientos rentistas. La vulnerabilidad es función también de la composición de las exportaciones, aumenta mientras más importante es el porcentaje de materias primas y en tanto aumentan las exportaciones de productos industriales disminuye su importancia, a condición sin embargo de que la estructura de estas exportaciones evolucione favorablemente (Fernández y Curado, 2019) lo que pocas veces ocurre en la medida que el crecimiento de la productividad ha sido débil al igual que el esfuerzo en investigación y desarrollo.

c) La reprimarización de las economías en los años 2000 aumenta la vulnerabilidad. Esto parece paradójico, puesto que durante mucho tiempo los gobiernos creyeron que la restricción externa había desaparecido en razón, simultáneamente, del fuerte aumento de las cotizaciones de materias primas y del aumento de los volúmenes exportados debido a la demanda cada vez mayor de las economías asiáticas. Esto duró tanto que fueron olvidados los debates y enseñanzas sobre los términos del intercambio.

d) El stop and go. Las fluctuaciones se explican esencialmente por la evolución de la restricción externa. El déficit creciente de la balanza comercial y el temor de los inversores a que semejante situación pueda mantenerse provocan devaluaciones más o menos importante. En condiciones próximas al pleno empleo, la devaluación es un factor importante del aumento de precios (lo que los economistas designan con la expresión anglosajona pass through. Debido al temor de que el aumento de precios erosione y borre la competitividad recuperada con la devaluación, la política económica que se preconiza es intervenir en las políticas monetaria y presupuestaria. En efecto, el aumento de las tasas de interés debería permitir que los capitales que habían huido regresen, y la política presupuestaria restrictiva debería contener la demanda reduciendo así la inflación. Estas dos políticas provocan de hecho recesión, por eso la corriente estructuralista de la Cepal la califica como devaluación recesiva (Keifman, 2007; ver crítica en Salama, 2016). Al cabo de cierto tiempo los efectos positivos de la creciente recuperación de las exportaciones predominan sobre los efectos negativos de la contención de la demanda interna. Con la recuperación del crecimiento, los salarios y el empleo aumentan provocando la pérdida de competitividad, el déficit creciente de la balanza comercial y una nueva devaluación.

Hay causas estructurales que explican tanto la lentitud del crecimiento a largo plazo como su volatilidad, que de rebote actúa sobre el nivel ex-post de crecimiento. En Argentina estas causas son: tendencia a la apreciación de la tasa de cambio, debilidad de la inversión y de los gastos en investigación-desarrollo, débil productividad media y modesta progresión de la misma, muy alta dispersión de niveles de productividad en industria y servicios, magnitud de las desigualdades de ingreso, que en las últimas décadas han pasado a ser muy importantes en Argentina, y finalmente comportamientos rentistas ligados con la reprimarización y financierización de la economía (Schorr / Wainer, 2019).

El fuerte crecimiento de los años 2000 es resultado de una re-industrialización. Esta se explica por el mantenimiento de una tasa de cambio subvaluada para proteger la industria, la utilización de gran capacidad de producción ociosa -lo que aumenta mecánicamente la productividad del trabajo- y el re-empleo de asalariados arrojados al desempleo durante la implosión del plan de convertibilidad. Los límites de este crecimiento residen en la incapacidad de mejorar de manera duradera la productividad y proceder así a la mutación del tejido industrial hacia sectores dinámicos con alto coeficiente de investigación (Coatz et al., Lindemboim y Salvia, 2015, especialmente el estudio de Grana).

Dado que no es sencillo cambiar inmediatamente comportamientos rentistas en comportamientos schumpeterianos y es imposible aumentar a corto plazo la productividad del trabajo, resta la posibilidad de actuar sobre la tasa de cambio real practicando la esterilización parcial del excedente de divisas para frenar, o incluso invertir, la tendencia a la apreciación de la moneda. Es lo que proponen economistas estructuralistas como Frenkel (2018), etcétera, tanto más cuanto que con la liberalización de los movimientos de capital, la tasa de cambio pasó a ser flexible a fin de 2015.

En efecto, con el sistema de tasa de cambio fijo que existía en Argentina, el triángulo mágico: tasa de interés, tasa de cambio fijo y libertad de movimientos de capitales era imposible. En efecto, cuando la tasa de interés varía y los movimientos de capitales son libres, existe presión sobre la tasa de cambio. Pero si la tasa de cambio es flexible, puede ser posible resolver esta contradicción, dado que el aumento de las tasas de interés y el ingreso de capitales conduciría a la apreciación de la moneda e inversamente. Este argumento olvida sin embargo que las monedas están jerarquizadas y que el “pecado original” del peso consiste en no ser una divisa clave como el dólar (Lo Vuolo, 2018). Los movimientos de capitales obedecen en efecto a una lógica globalizada. Los márgenes de maniobra son entonces estrechos. Si la tasa de interés aumenta en los Estados Unidos, las fugas de capitales y la depreciación de la moneda pueden surgir aunque la situación económica del país sea buena. Esto es, además, lo que legitima el control selectivo de capitales, como hicieron (y continúan a veces haciéndolo) los países asiáticos de gran crecimiento.

Conclusión

La magnitud de los déficits “gemelos” externo e interno, es un revelador de la apuesta perdida del presidente Macri y gobierno. La apuesta consistía en liberalizar las cuentas internas y externas con el propósito de acceder a los mercados financiero, financiar así el déficit presupuestario y el de la balanza de cuentas corrientes y encontrar finalmente medios financieros para relanzar el crecimiento que había pasado a ser insignificante. El crecimiento recuperado debía entonces mecánicamente disminuir el déficit presupuestario y los capitales extranjeros compensar el déficit de la balanza de cuentas corrientes. Los capitales, salvo los especulativos, fueron muy cautos ante la convocatoria, a excepción de posibles inversiones atraídas por el gas de esquisto.

Esta política económica debía también reducir la tasa de inflación. El razonamiento de los funcionarios argentinos era que la disminución de las subvenciones alteraría los precios relativos y la pérdida de poder de compra resultante disminuiría las presiones inflacionarias, compensando así el aumento del precio de la energía tras la eliminación de las subvenciones. Este razonamiento, influenciado por la teoría monetarista, se mostró equivocado. El aumento de las tasas de interés debía frenar el de los precios. Pero no fue lo que ocurrió.

El crecimiento siguió siendo inexistente y los déficits “gemelos” socavaron la confianza de los argentinos más ricos, entonces la fuga de capitales aumentó mucho, los mercados financieros vieron en el aumento de la tasa de interés sobre todo la oportunidad de especular y no de invertir en el sector productivo. Los títulos fijados en pesos o en dólares atrajeron capitales nacionales y extranjeros, incitados por altísimas tasas de interés, muy superiores a la tasa de inflación, para colocar inmediatamente las ganancias así obtenidas en el exterior. La velocidad con que crecieron los déficits “gemelos” y su magnitud anunciaba la crisis cambiaria. Esta se expresó con gran violencia al finalizar el primer semestre de 2018.

Las decisiones adoptadas por el gobierno para contener el ciclo crisis-inflación-déficits, para obtener la confianza de los mercados y luego la ayuda condicionada del FMI tuvieron un efecto opuesto al esperado. Los efectos acumulados se desencadenaron sobre la tasa de cambio, y la confianza de los mercados es cada vez menos segura. “El gobierno argentino paso del cielo al infierno de 1000 días” escribe el diario brasileño O valor.

La decadencia de Argentina continuará mientras sigan aplicándose este tipo de políticas cuyo valor científico ha perdido toda credibilidad. Son surrealistas. La crisis es estructural. Por lo tanto, se necesitan siete medidas estructurales que tengan en cuenta lo social y lo ambiental:

1) la expansión agrícola exportadora se hizo en detrimento de los campesinos. La explotación de las minas se ha hecho generalmente detrimento de las poblaciones aborígenes. La reprimarización se ha realizado despreciando el medio ambiente y la salud de campesinos, mineros y poblaciones aledañas. Esto se tradujo en un deterioro de la salud, en migraciones económicas forzadas a las ciudades. Imponer normas ambientales y hacerlas respetar es cada vez más una necesidad de supervivencia; 2) en el contexto argentino donde el mercado interno juega un rol importante, es necesario aumentar el poder de compra proveniente del trabajo. La mejoría del poder de compra puede dinamizar el mercado interno; 3) esta mejoría pasa sobre todo por disminuir las desigualdades sociales gracias a una reforma fiscal que ya no sea regresiva y favorezca la solidaridad. Es una necesidad no sólo ética sino también económica; 4) es necesario mejorar la capacidad del tejido industrial para responder a la mayor demanda aumentando el gasto en investigación-desarrollo y mejorando sustancialmente la productividad trabajo y la tasa de inversiones en el sector industrial y de servicios de alta tecnología relacionados para que las empresas puedan producir bienes complejos de elevada tecnología, tal como hizo y hace Corea del Sur; 5) la elección de una tasa de cambio sub-valuada es condición sine qua non para evitar los efectos perversos de la moneda apreciada sobre el tejido industrial; 6) una política industrial agresiva apostando a las industrias del futuro; y finalmente 7) desarrollar una política redistributiva en favor de los sectores más vulnerables.

“Seamos realistas, exijamos lo imposible”: es la única forma de salir del pozo en que Argentina se ha hundido durante tantos y tantos años, para avanzar sin retroceder.

Bibliografía

Abramovitch, A. L. et al., “Dinámica salarial y tipo de cambio real; un análisis exploratorio de los costos laborales relativos a la industria argentina y sus principales socios comerciales en el período 2001-2010”. En: Segundo Congreso Anual de la AEDA, 2010.

Albrieu, R. et al., Argentina: una estrategia de desarrollo para el siglo XXI. Buenos Aires: Turmalina, 2015.

Bresser Pereira, L. C., “Secular stagnation, low growth and financial instability”. En: International Journal of Political Economy (2019).

Coatz, D. / Schteingardt, D., “La industria argentina en el siglo XXI: entre los avatares de la coyuntura y los desafíos estructurales”. En: Techint 353 (septiembre-diciembre de 2016).

Della Paolera, G. / Duran Amorocho, X.D. / Musacchio, A., “The industrialization of South América revisited. Evidences from Argentina, Brazil, Chile and Colombia 1890-2010. En: NMBER. Working Paper 243450 (2018).

Diaz, Alejandro C., “Good bye Financial Repression, Hello Financial Crisis”. En: Journal of developement economic 19/1 (1985).

Fernandez, D. L. / Curado, M. L., “La matriz de competitividad argentina: evolución de la inserción internacional del país ante la controversia de los recursos naturales”. En: Revista de la Cepal 127 (2019).

Frenkel, R., “Tipo de cambio real competitivo, justicia social y democracia”. En: Congresso Brasileiro de Economia (mimeo), 2017.

–, “Un dólar que se mueve por debajo de la inflación es una desgracia futura”. En: InfoBAE (2018).

Gallagher, O., “China and the future of Latin American Industrialization”. En: Policy Brief 18. The Frederick S. Pardee Center (2010).

Gerchunoff, P., “La pregunta infinita: cuando se jodió la Argentina”, mimeo internet, 2018.

Grana, J. M., “Evolución comparada del sector industrial argentino y estadounidense, entre el rezago productivo y el deterioro salarial”. En: H-Industria 17 (2015).

Keifman, S., “Le rapport entre taux de change y niveles de empleo en Argentina. Une révisión de l’explication structuraliste”. En: Revue Tiers Monde 189 (2007).

Lindemboim, J. / Salvia, A. (comps.), Hora de balance, proceso de acumulación, mercado de trabajo y bien estar, Argentina, 2002-2014. Buenos Aires: Eudeba, 2015.

Lo Vuolo, R. M., “Argentina: nos conviene esta receta economica?”, mimeo internet.

Mercado, R. (comp.), Ensayos sobre desarrollo sostenible, la dimensión económica de la agenda 2030 en Argentina. Buenos Aires: Programa de las Naciones Unidas para el Desarrollo, 2018.

OCDE, Estudios Económicos de la OCDE. Buenos Aires, 2019.

Salama, P., “Pourquoi une telle incapacité d’atteindre une croissance élvéeet reguliere en Amérique Latine?”. En: Revue Tiers Monde 85 (2006).

–, Les économies émergentes latino-americaines, entre cigales et fourmis. París: Colin, 2012.

–, “A regressao industrial e o pequeño crescimento possibilitam aumentar os salarios, quando a produtividade encontra-se estagnada? Comentarios aos artigos de Pessoa, Lisboa, Oreiro e Marconi”. En: Cadernos do desenvolvimento 19 (2016).

–, “Is change in Globalization’s Rythm an Opportunity of Latin American Emerging Countries?”. En: Chadaravian, P., The Political Economy of Lula’s Brazil. Londres: Routledge, 2018.

Schorr, M. / Wainer, A. (comps.), La financiarización del capital, estrategias de acumulación de las grandes empresas en Argentina, Brasil, Francia y Estados Unidos. Buenos Aires: Futuro Anterior, 2018.

Solimano, A. / Soto, R., “Economic growth in Latin America in the Late of 20th Century: Evidence and interpetation”. En: CEPAL serie macro economía del desarrollo 33 (2005).

World Bank, Global Economic Prospect (junio de 2019).

Zettelmeyer, J., “Growth and Reforms in Latin America: a Survey of Facts and Arguments”. En: WP/06/210 FMI, (2006).

· “Argentine : avancer sans reculer…”. Artículo traducido y publicado por gentil autorización del autor. Traducción del francés de Aldo Casas.

·· Pierre Salama es Profesor universitario emérito. Páginas web: htpp://perso.wanadoo.fr/pierre.salama/ y desde 2014: http://brics.hypotheses.org.