El capitalismo tóxico

Por Husson Michel , ,

La crisis a la que asistimos hoy hace temblar los fundamentos mismos del capitalismo neoliberal. Se desarrolla a una velocidad acelerada y nadie es capaz de decir a dónde lleva. Este artículo no tiene por función seguir paso a paso su desarrollo pues correría el riesgo de ser superado en el momento de su publicación[1].

Querría más bien proponer algunas claves de su interpretación y mostrar cuáles son sus repercusiones sociales.

La mecánica de la crisis financiera

La complejidad de la crisis financiera da un poco de vértigo, pero es posible, sin embargo, despejar sus principales mecanismos[2]. El punto de partida es la existencia de una masa considerable de capitales "libres" a la búsqueda de una rentabilidad máxima. Periódicamente, estos capitales descubren un nuevo filón y desencadenan un entusiasmo que se alimenta de las "profecías autorrealizadoras": volcándose sobre lo que parece más rentable, se hace subir su coste y se confirma así el optimismo de partida. Puesto que el negocio funciona, las advertencias de quienes explican que la Bolsa o el mercado hipotecario no pueden subir hasta el infinito son ridiculizadas.

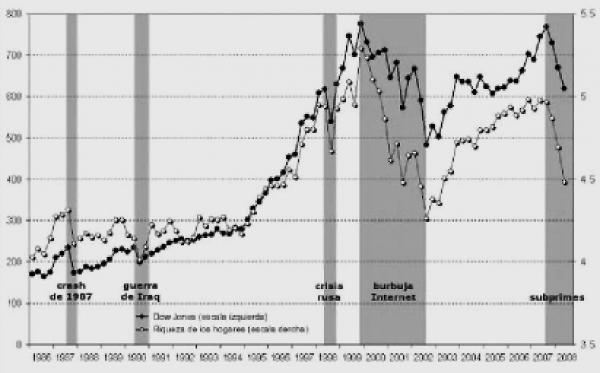

El gráfico 1 recuerda estos principales episodios: crash bursátil de 1987, seguido de otro en 1990 precediendo a la primera intervención en Irak. A partir de mediados del año 1995, comienza el período llamado de la "nueva economía" que se acompaña de un crecimiento delirante de la Bolsa. Las crisis en Asia del Sureste y en Rusia, y la quiebra del LTCM en Estados Unidos, sólo desinflan provisionalmente la burbuja en 1998, y es a comienzos del año 2000 cuando estalla violentamente. La huida hacia adelante se reanuda dos años más tarde y conduce finalmente a la crisis de las “subprimes” en julio de 2007.

Para que la burbuja pueda tomar auge, los capitales disponibles no bastan; es preciso también que la reglamentación no les obstaculice. Sin embargo, ésta ha sido eludida por decisiones de orden político y por la puesta en marcha de sofisticadas innovaciones financieras y de prácticas cada vez más opacas. Se puede citar el “efecto de palanca” que permite multiplicar la suma de que una institución financiera dispone inicialmente. Los productos derivados permiten operaciones complicadas de compra y venta a medio plazo. Los bancos pueden desembarazarse de sus créditos dudosos colocándolos con otros en una especie de estuche-sorpresa que puede luego ser vendido bajo forma de título (de ahí el término de titulación). El riesgo vinculado a los diferentes créditos se pone a circular y no forma ya parte del balance, escapando así a las reglas de prudencia que imponen una cierta proporción de fondos propios.

Gráfico 1

La Bolsa y la riqueza de los hogares en Estados Unidos. Índice Dow Jones a precios corrientes (base 100 en 1960). Riqueza neta de los hogares en múltiplo de su renta corriente.

Fuentes y datos de los gráficos: http://hussonet.free.fr/toxicap.xls.

La crisis de las subprimes estalló en un segmento relativamente estrecho, el de los préstamos concedidos a familias pobres y garantizados por la vivienda que compraban.

Estos contratos eran verdaderas estafas, puesto que los bancos sabían claramente que no serían devueltos. Pero la titulización permitía librarse de ellos. El cambio de signo del mercado inmobiliario ha coincidido con las primeras quiebras de familias: la venta de las viviendas que servían de garantía a esos créditos podridos no era ya posible, o lo era a un precio que no cubría ya el crédito inicial. La crisis inmobiliaria ha desencadenado una reacción en cadena: los bancos han descubierto sus pérdidas una tras otra y progresivamente han sido incapaces de obtener nuevas fuentes de financiación para cubrir estas pérdidas. Para detener una serie de quiebras en cascada, los bancos centrales y los gobiernos han inyectado dinero o "nacionalizado" una parte de los bancos.

Este desarrollo de los acontecimientos, brevemente resumido, plantea varias cuestiones. La más importante es el paso de lo virtual a lo real. En efecto, toda crisis financiera como la que se desarrolla actualmente debe ser interpretada como un llamamiento al orden de la ley del valor.

De lo virtual a lo real

Los activos financieros tienen un "valor". Si dispongo de un millón de acciones cuyo curso es de 100 euros, mi riqueza es de 100 millones de euros. Si la cotización de mis acciones se dobla, mi riqueza se dobla, y si baja a la mitad, pierdo 50 millones de euros. Pero estas cifras no miden más que el valor virtual de mi patrimonio financiero. Las ganancias (o las pérdidas) no se hacen reales más que en el momento en que intento desembarazarme de mis acciones para obtener dinero destinado a comprarme un bien real, por ejemplo una vivienda. La capitalización bursátil, es decir el valor total de las acciones, no tiene en sí misma ningún sentido.

Los mercados financieros son, en gran parte, mercados secundarios donde se venden, por ejemplo, acciones Vivendi para comprar acciones France Telecom. Según la oferta y la demanda, la cotización de estas acciones puede fluctuar, pero estas transacciones son también virtuales en el sentido de que la cotización a la que se realizan estos intercambios es relativamente convencional. Estos precios de un género particular podrían ser multiplicados por mil, como si fueran librados en una moneda especial, desconectada de las monedas reales. Así, se podría imaginar una economía en la que todo el mundo sería multimillonario en acciones a condición de no intentar venderlas. Retomando expresiones que son finalmente bastante expresivas, se tendría una economía real progresando a su ritmo tranquilo, y una esfera financiera inflándose a una velocidad exponencial.

Pero la divergencia duradera no es posible, porque hay "nudos de conversión" entre la esfera financiera y la esfera real. Una economía que crece al 2% o 3% no puede procurar un rendimiento universal del 15% como pretenden los defensores de los fondos de pensiones. Mientras las rentas sacadas de los activos financieros sean de nuevo invertidas, los patrimonios crecen al margen de toda relación material con la esfera real y la distancia puede potencialmente convertirse en infinita.

Pero si una parte de estos derechos de giro que constituyen los títulos financieros intenta trasladarse a la esfera real, dicho de otra forma, cambiarse por mercancías, esta transferencia debe plegarse a la ley del valor o más prosaicamente a la de la oferta y la demanda. En efecto, imaginemos que este nuevo poder de compra no encuentra contrapartida en la producción, y no logra tampoco reemplazar el descenso de la demanda salarial: el ajuste se hace entonces por los precios, lo que se traduce en desvalorizar las rentas, incluso las rentas financieras. Es lo que explica, por otra parte, la gran sensibilidad de los rentistas a la inflación, puesto que el rendimiento real de su patrimonio depende de ella. Pero si una tal desvalorización se produce, se transfiere a la evaluación de los patrimonios y el curso de los títulos debe entonces bajar para ajustarse a la renta real que procuran.

Los títulos financieros son un derecho a cuenta sobre la plusvalía producida. Mientras no se ejerza ese derecho, todo sigue siendo virtual. Pero en cuanto se hace valer, se descubre que está sometido a la ley del valor que consiste en decir simplemente que no se puede distribuir más riqueza real que la que ha sido producida.

Desde un punto de vista objetivo, las cotizaciones en bolsa deberían pues representar las ganancias anticipadas de las empresas, a partir de las cuales pueden ser entregadas rentas financieras. Pero se han despegado completamente y no mantienen ya más que una relación lejana con la rentabilidad del capital basado en la explotación del trabajo humano. Jamás, en toda la historia del capitalismo, este fenómeno había alcanzado una tal amplitud y no era posible que durara eternamente.

La base económica de la financiarización

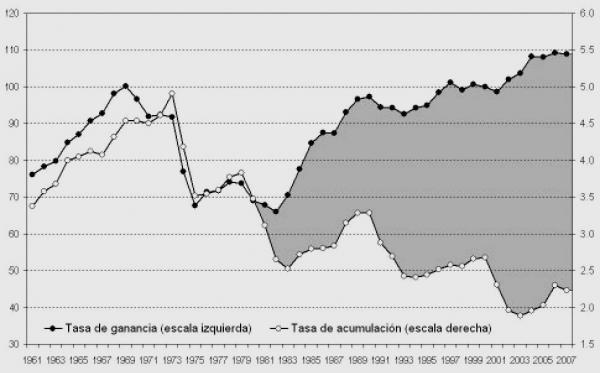

Las burbujas financieras no se basan sólo en ilusiones de especuladores codiciosos. Están alimentadas por la creación permanente de capitales libres. La primera fuente es el crecimiento tendencial de la ganancia no acumulada que resulta ella misma de un doble movimiento: de una parte, el retroceso generalizado de los salarios[3] y, de otra parte el estancamiento, incluso el retroceso, de la tasa de acumulación a pesar del restablecimiento de la tasa de ganancia. El gráfico 2 muestra que la tasa de ganancia y la tasa de acumulación evolucionaban paralelamente hasta comienzos de los años 1980, y luego comenzaron a divergir considerablemente. La zona en gris permite medir el aumento de la fracción no acumulada de la plusvalía.

Gráfico 2

Tasa de ganancia y tasa de acumulación. Estados Unidos+Unión Europea+Japón. Tasa de acumulación = tasa de crecimiento del volumen de capital neto. Tasa de ganancia = beneficio/capital (base 100 en 2000).

Fuentes y datos de las gráficas: http://hussonet.free.fr/toxicape.xls.

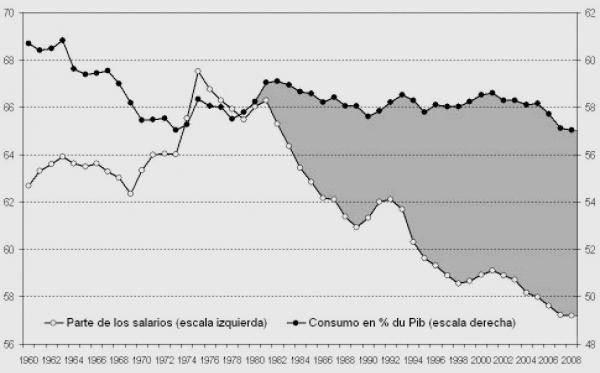

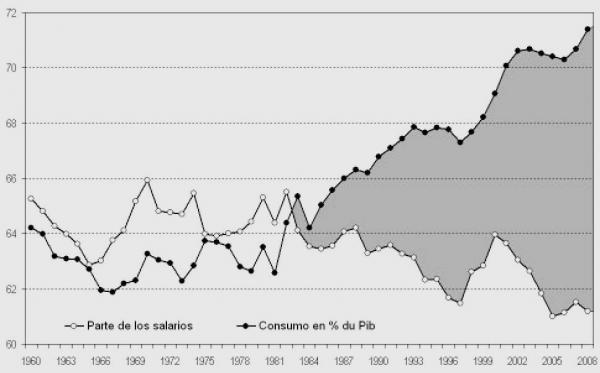

Esta configuración inédita plantea a priori un problema de realización: si la parte de los salarios baja y si la inversión se estanca, ¿quién va a comprar la producción? Dicho de otra forma, ¿cuáles son los esquemas de reproducción compatibles con este nuevo modelo? No hay más que una respuesta posible: el consumo proveniente de las rentas no salariales debe compensar el estancamiento del consumo salarial. Y esto es claramente lo que ocurre como muestra el gráfico 3.

Gráfico 3

A. Estados Unidos

B. Unión Europea

Parte de los salarios y del consumo privado en el Producto Interior Bruto (PIB). A: EE UU. B: UE.

Fuentes y datos de los gráficos: http://hussonet.free.fr/toxicape.xls.

De forma estilizada, se pueden así resumir las evoluciones: en Estados Unidos, la parte de los salarios permanece relativamente constante, pero el consumo de los hogares aumenta mucho más rápidamente que el Producto Interno Bruto (PIB). En Europa, la parte del consumo en el PIB permanece poco más o menos constante, a pesar del retroceso marcado de la parte salarial. En los dos casos, se acrecienta la distancia entre la parte de los salarios y la parte del consumo (zonas grises), para así compensar la distancia entre beneficio y acumulación.

Los mercados financieros son lo que sirve para realizar esta compensación, y toma tres vías principales. La primera es el consumo de los rentistas: una parte de la plusvalía no acumulada es distribuida a los poseedores de rentas financieras, que la consumen. Es un punto importante: la reproducción no es posible más que si el consumo de los rentistas se sostiene sobre el de los asalariados con el fin de proporcionar salidas suficientes; el ascenso de las desigualdades es pues consustancial a este modelo.

La segunda intervención de los mercados financieros consiste en introducir una cierta confusión entre salarios y rentas: una parte creciente de la renta de los asalariados toma la forma de remuneraciones financieras que pueden ser analizadas como una distribución de plusvalía, más que como un verdadero salario. En fin, sobre todo en Estados Unidos, los mercados financieros permiten el desarrollo exponencial del endeudamiento de los hogares cuyo consumo aumenta, no en razón de una progresión de los salarios, sino por la bajada de la tasa de ahorro.[4] Los mercados financieros no son pues un parásito en un cuerpo sano. Se alimentan del beneficio no invertido pero, con el tiempo, adquieren un grado de autonomía que refuerza este mecanismo. Los capitales libres circulan a la búsqueda de una rentabilidad máxima (la famosa norma del 15%) y logran, al menos temporalmente, obtenerla en ciertos segmentos. Los propios bancos captan una parte creciente de los beneficios. Esta competencia por un rendimiento máximo eleva la norma de rentabilidad y rarifica un poco más los lugares de inversión juzgados rentables, desprendiendo así nuevos capitales libres que van a su vez a partir a la búsqueda de una hiper-rentabilidad financiera. Este círculo vicioso se basa, una vez más, en un reparto de las rentas desfavorable a los trabajadores y al reconocimiento de sus necesidades sociales.

La transmisión a la economía real

En 1987, el crash bursátil había conducido a la mayor parte de los economistas a prever una ralentización brutal de la economía mundial. Ocurrió lo contrario: a partir de 1988, los países desarrollados han conocido un ciclo de crecimiento muy dinámico. La crisis bursátil no se había transmitido, pues, a la economía real y, al contrario, había servido de purga y permitió poner los contadores a cero. Finalmente, es una función clásica de las crisis depurar las cuentas y eliminar a los fracasados.

Algunos años más tarde, una crisis inmobiliaria e hipotecaria de gran amplitud vino a golpear a Japón, presentado en aquel momento como la potencia en ascenso al asalto de los mercados mundiales. Se abría entonces un decenio de crecimiento poco más o menos nulo, del que la economía japonesa ha tenido dificultades para salir.

Los mercados financieros son pues más o menos autónomos según los lugares y las épocas, y hay que plantearse hoy la cuestión de saber si la crisis financiera va a comunicarse a la economía real. Una primera tesis consiste en decir que la ralentización actual no se explica principalmente por la crisis financiera, sino por otros factores: subida de los precios del petróleo y de las materias primas, políticas presupuestarias y monetaria inadecuadas en Europa, competencia de los países emergentes, etc. Como tal, la crisis financiera afectaría ante todo a Estados Unidos y tendría relativamente poco efecto sobre la coyuntura mundial. La demanda de los países emergentes estaría ahí para tomar el relevo de Estados Unidos, según la tesis llamada del “desenganche”. La intervención de los bancos centrales y de los Estados permitiría evitar un encadenamiento parecido al de la gran crisis de 1929 y escalonar en el tiempo las pérdidas de los bancos. En definitiva, la esfera financiera y la esfera económica estarían relativamente compartimentadas.

Este análisis se apoya en realidades innegables, pero no saca todas sus consecuencias, que van en contra de su relativo optimismo. Es cierto que la crisis combina varias dimensiones, y particularmente la subida del precio del petróleo y de las materias primas. Pero estos diferentes aspectos hacen sistema y remiten en el fondo a un origen común, que es la organización actual de la economía mundial.

Es no comprender nada de la crisis actual pensar que se la puede desdoblar en compartimentos estancos. Esta simultaneidad va, al contrario, a reforzar la transmisión de la crisis financiera a la economía real. Va a circular por seis canales principales, cuya importancia relativa puede variar de un país a otro:

1. La contracción del crédito (credit crunch) juega un papel importante en la difusión de la crisis financiera, puesto que los bancos que se encuentran en dificultades por sus pérdidas no logran refinanciarse. Pero estas restricciones conciernen también al consumo de los hogares y la inversión de las empresas. Este efecto estará particularmente marcado en los países como Estados Unidos o el Reino Unido en los que el consumo de los hogares es propulsado por el endeudamiento.

2. La baja de las cotizaciones bursátiles devalúa el patrimonio financiero e inmobiliario de las familias (ver gráfico 1) y les incita a consumir menos. Es el "efecto de riqueza".

3. La incertidumbre generalizada -la "pérdida de confianza"- influye sobre los comportamientos de consumo y de inversión.

4. La crisis inmobiliaria contribuye como tal a la ralentización económica general.

5. Las sumas considerables afectadas a los diferentes planes de salvamento van a necesitar una reducción de los gastos públicos o un aumento de los impuestos.

6. En fin, la ralentización se transmite al conjunto de la economía mundial a través del comercio y las inversiones.

Todos estos mecanismos están actualmente en marcha y se combinan con las demás dimensiones de la crisis (petróleo, etc.) para extender sus efectos mucho más allá de la esfera financiera. Así pues, no hay tabique estanco entre los mercados financieros y la economía real, porque los mercados financieros son una pieza maestra del capitalismo neoliberal.

¿Adónde va la crisis?

Sería prematuro (y presuntuoso) querer decir hoy adonde nos lleva esta crisis, pero su amplitud hace una vuelta a la normalidad improbable. Una cosa es segura, en todo caso, y es que los fundamentos mismos del modelo estadounidense van a ser puestos en cuestión por la crisis financiera. Este modelo se basa en un doble déficit: déficit comercial en el exterior y déficit de ahorro en el interior. En los dos casos, los mercados financieros juegan un papel esencial en la gestión de estos desequilibrios: en el interior, son ellos los que ha hecho posible el crecimiento del endeudamiento, particularmente en el mercado hipotecario; en el exterior tienen por función asegurar el equilibrio de la balanza de pagos. Pero si los mercados financieros se desinflan, son las bases de este modo de crecimiento las que desaparecen: el endeudamiento de las familias queda bloqueado, y las entradas de capitales no están ya garantizadas. Por consiguiente, la crisis financiera va a traducirse en una ralentización duradera del crecimiento en Estados Unidos, que va a comunicarse al resto del mundo.

Pero al mismo tiempo, no se ve bien qué podría reemplazarlo. La verdadera alternativa sería la vuelta a una forma de "fordismo" basada en una progresión de los salarios paralela a la de la productividad, un reparto menos desigualitario de la renta y un reequilibrio del comercio exterior. Este modelo puede considerarse en abstracto pero supone una inversión brutal de las relaciones sociales, que está por el momento fuera de alcance. No se puede contar con Obama para llevar a cabo un programa "rooseveltiano": le falta la voluntad política, pero también los medios, puesto que el “plan de salvamento” va a pesar de forma duradera sobre el presupuesto.

Las modalidades concretas de la salida del modelo estadounidense tendrán repercusiones sobre el resto de la economía mundial. La primera incógnita se refiere a la cotización del dólar, que debería continuar bajando porque es un medio para Estados Unidos de dopar sus exportaciones y de reducir su déficit comercial, pero también debido a la pérdida de calidad de la deuda pública de Estados Unidos. Esto viene a ser exportar la recesión hacia Europa, que es globalmente sensible a una tasa de cambio del euro sobrevaluada. Esta baja del dólar, o incluso su mantenimiento en su cotización actual, plantea otra pregunta: ¿van a continuar los capitales afluyendo hacia Estados Unidos? Los países emergentes y productores de petróleo pueden en un cierto momento verse desanimados a hacerlo debido una rentabilidad insuficiente o a riesgos crecientes. De otra parte, no tienen interés en jugar contra el dólar, puesto que el valor de sus activos ya colocados en dólares sería también desvalorizado.

Otro factor debe ser también tomado en cuenta: si la economía de Estados Unidos se ralentiza de forma duradera, va a agotarse una salida importante de los países emergentes y eso va a empujarles a recentrar su crecimiento en el mercado interno.

Es difícil ponderar estos diferentes factores que no van a evolucionar a la misma velocidad, pero se pueden sin embargo hacer dos pronósticos:

1. El tiempo necesario para salir de la crisis es proporcional a la enormidad de las sumas consagradas al salvamento del sector financiero. La trayectoria más probable es un escenario a la japonesa, en la que serán necesarios varios años para absorber las sumas dilapidadas, que no tienen comparación con lo que hemos conocido en precedentes crisis financieras. Si ninguna medida alternativa se impone, el capitalismo va a instalarse, al menos en los países desarrollados, en una situación de crecimiento lento y de regresión social. La recesión propiamente económica está ya ahí, y sus determinantes objetivos, por ejemplo la crisis de la industria automóvil, están tomando el relevo a la tormenta financiera.

2. La salida de la crisis va a estar marcada por una lucha intensa de los grandes actores económicos para trasladar sus efectos sobre otros. En el terreno social, esto implica una presión acrecentada del capital contra los salarios y los presupuestos sociales. A nivel internacional, la guerra comercial y económica entre grandes potencias va a tomar una amplitud nueva y a engendrar una tendencia al fraccionamiento de la economía mundial, tanto más considerando que, como ha dicho el ministro de Finanzas alemán, Peer Steinbrück: "Estados Unidos va a perder su estatuto de superpotencia del sistema financiero mundial".

La puesta a prueba de los dogmas europeos

Durante la crisis, la competencia continúa. La cacofonía de las declaraciones y de las decisiones gubernamentales refleja en parte este dilema: de un lado, todo el mundo ha comprendido que la crisis necesita soluciones globales; pero, al mismo tiempo, cada cual intenta sacar sus castañas del fuego o salvar los muebles.

Esto es cierto evidentemente para los capitales individuales y la discusión de las modalidades del Plan Paulson ha tratado también sobre esta cuestión: ¿hay que salvar a todas las instituciones financieras o sólo a las que están quebradas? Pero es sobre todo cierto a nivel de la famosa “gobernanza mundial”, y todo el mundo ha podido constatar la vuelta con fuerza de los intereses nacionales.

Los capitales desplegados en el mercado mundial tienen todo el inte rés de entrar en el puerto y abrigarse bajo el paraguas de su Estado nacional. No se puede hablar sin embargo de “vuelta del Estado” porque el Estado sigue siendo el garante en última instancia de los intereses de la burguesía. Las tesis sobre el “Imperio” muestran de nuevo sus límites: la mundialización no ha suprimido la competencia entre capitales y las rivalidades intercapitalistas, ni conducido a la formación de un gobierno capitalista mundial. En Europa, las dificultades de la coordinación se explican por el grado desigual de exposición a los efectos de la crisis y manifiestan la inexistencia de un verdadero capital europeo. Mientras que se trataba de inyectar liquidez, el Banco Central Europeo ha podido intervenir, ciertamente paso a paso. Pero en cuanto se trata de gastos que entran en el presupuesto, se ve que la Unión Europea se ha privado “constitucionalmente” de los medios para hacer frente a una crisis así. La distancia se amplía entre Francia que querría un plan de salvamento a escala europea y Alemania o Irlanda que predican que cada uno se las componga como pueda. Estas divergencias serán sin duda provisionalmente superadas si la crisis se amplifica. Pero no deja de ser cierto que la crisis habrá puesto en cuestión de forma duradera los principios mismos de la construcción europea neoliberal. Va además a subrayar las debilidades estructurales de la economía europea: «el pesimi se impone» incluso al medio plazo.[5]

Los efectos sobre los trabajadores

Todo ocurre hoy como si la crisis fuera una especie de cataclismo natural que golpearía a todo el mundo de la misma forma; Fillon, el primer ministro francés no se ha privado de llamar a la “unidad nacional”. Se utiliza el clima de pánico para que cada cual se ponga en la piel de un especulador. Las quiebras bancarias son presentadas como una amenaza que pesa también sobre los más modestos depositarios. Ciertamente, todo esto no es una especie de complot, pero contribuye a ocultar las repercusiones sociales que se pueden resumir planteando la verdadera pregunta: ¿quién va a pagar los platos rotos?

En el espíritu de los poseedores, es preciso que sean los trabajadores que están ya en primera línea, no tanto como ahorradores sino como asalariados o jubilados. La crisis ha arruinado ya a millones de hogares en Estados Unidos pero está cargada de consecuencias muy graves, en primer lugar para los jubilados de los países en los que los fondos de pensiones están más desarrollados, como Estados Unidos y el Reino Unido. En estos dos países, el sistema estaba ya al borde de la quiebra y el valor real de las pensiones va evidentemente a hundirse con la caída bursátil. Es una lección que hay que sacar: decididamente, es una muy mala idea jugarse la jubilación en la Bolsa y todo plan de salvamento debería tomar en cuenta este aspecto de las cosas que está por supuesto ausente del Plan Paulson.

Los asalariados están doblemente en el punto de mira: directamente, porque las empresas van a intentar compensar sus pérdidas financieras con un bloqueo de los salarios aún más estricto, tomando por argumento los riesgos de inflación, el precio del petróleo y aprovechándose del clima general de incertidumbre. Van a sufrir también los efectos indirectos de la crisis financiera sobre la economía real, que va a conllevar su lote de quiebras y despidos. Las destrucciones de empleo han comenzado ya en Estados Unidos o en Francia. Serán también las primeras víctimas de la reducción de gastos sociales destinada a compensar la carga de los planes de salvamento.

Desarme de los mercados financieros y escudo social

La crisis confirma de forma clamorosa las críticas al capitalismo financiarizado desde un punto de vista anticapitalista y/o altermundialista. Todos los economistas que alababan los beneficios de los mercados financieros hacen hoy grandes discursos sobre su necesaria regulación. En Francia, Sarkozy no tiene palabras suficientemente duras para denunciar los excesos del capitalismo, cuando había inscrito en su programa el desarrollo del crédito hipotecario. El paisaje ideológico se transforma pues a gran velocidad y hay que apoyarse en el desconcierto de los abogados del neoliberalismo.

Sin embargo, la crisis no crea un clima espontáneamente favorable a las alternativas. Todos los neoliberales reconvertidos han abierto a tope el grifo del agua templada y multiplican sus propios planes de salvamento ideológicos a base de transparencia, ratios prudenciales, separación de los bancos de depósito y de inversión, reintegración de la titulización al balance, limitación de las remuneraciones de los dirigentes, agencias de regulación, reforma de las normas contables, etc.

Se trata, como dice uno de ellos, de “salvar al capitalismo de los capitalistas”.[6] Estas proposiciones desestabilizan a la izquierda social liberal, de la cual son, en el fondo, el programa. Pero es un programa completamente mínimo que incluso, corre el riesgo de desviar de los verdaderos núcleos del problema. Algunas de las medidas avanzadas deben ser apoyadas, como la prohibición de los paraísos fiscales, pero sería ingenuo fiarse de las autoridades financieras y los gobiernos para ponerlos en marcha. Hay que inscribirlas en un proyecto más amplio que apunte a desarmar los mercados financieros y que ponga la cuestión social en primer plano.

Una vez más, la fuente última de la financiarización es el rechazo a satisfacer las necesidades sociales mayoritarias. Por consiguiente, no se puede hacer estallar la burbuja financiera de una vez por todas sin cerrar los grifos que la aprovisionan. Esta orientación puede declinarse de forma diferente según los países. En Europa, podría combinar dos ejes. El primero, es la nacionalización de los bancos. “¡Pero si es exactamente lo que están haciendo!”, se objetará. El argumento es reversible: ¡esto prueba justamente que es posible! Y las nacionalizaciones a las que asistimos no hacen sino socializar las pérdidas y tienen por función salvar las finanzas privatizadas. Una verdadera nacionalización debe hacerse sin contrapartidas y abarcar al conjunto del sistema porque todos los financieros son responsables de la crisis, hayan perdido o no. En caso contrario, no se trata más que de una ayuda de Estado a la reestructuración del sector bancario.

El segundo eje podría llamarse “escudo social” en referencia al “escudo fiscal” que, en Francia, protege a los ricos de los impuestos. Se trata claramente de proteger a los asalariados de las consecuencias de la crisis, ya que nadie puede decentemente sostener que tengan algún tipo de responsabilidad en ella. Al mismo tiempo, hay que imaginar medidas que pongan las bases de un reparto diferente de las rentas y que se apoyen en un argumento elemental de justicia social. Debería estar excluido que las empresas continúen entregando a sus accionistas masas enormes de dividendos, al mismo tiempo que continuarían despidiendo, precarizando y bloqueando los salarios. En el caso de Francia, los dividendos netos entregados por las empresas representan el 12,4% de la masa salarial en 2007, frente al 4,4% en 1982.

La crisis es pues la ocasión de encadenar una contratransferencia de los dividendos hacia los asalariados. Más que congelar los salarios, ha llegado el momento de congelar los dividendos a su nivel actual y transferirlos a un fondo de mutualización destinado a otros usos, bajo control de los asalariados. Estas sumas podrían ser utilizadas, en proporciones a discutir democráticamente, para el mantenimiento de la renta de los parados (la prohibición de los dividendos financiaría también la prohibición de los despidos) y a la financiación de la Seguridad Social, de los presupuestos sociales y de los servicios públicos. Otra medida consistiría en imponer el mantenimiento del poder de compra de los asalariados retirando

en su debida proporción las ayudas públicas a las empresas que se negaran a ello. Medidas así son las únicas susceptibles de hacer pagar a los responsables de la crisis y pondrían las bases de un mejor reparto de las riquezas. Las sumas potencialmente concernidas son de 90 millardos de euros: es el 5% del Producto Interno Bruto (PIB) francés, es decir exactamente la misma proporción que los 700 mil millones de dólares previstos por el Plan Paulson en Estados Unidos.

Traducción: Alberto Nadal para Viento Sur donde fue publicado originalmente.

[1] Para una detallada exposición, ver Les Échos, “La crise financière mondiale au jour le jour”, http://tinyurl.com/toxico2, o J. Sapir, “Sept jours qui ébranlèrent la finance”, http://tinyurl.com/toxico1.

[2] Para una presentación sintética, ver Aglietta, M. “10 clés pour comprendre la crise”, Le Nouvel Observateur, 25 septembre 2008, http://tinyurl.com/toxico3.

[3] Ver Husson, M. “La hausse tendancielle du taux d’exploitation”, Inprecor n°534-535, enero-febrero 2008, http://hussonet.free.frparvainp.pdf.

[4] ver Husson, M. “États-Unis: la fin d’un modèle”, La Brèchen°3, 2008.

[5] Artus, P. “Peut-on être très pessimiste sur la situation économique, à moyen terme, de la zone euro?”. http://gesd.free.fr/flas8420.pdf.

[6] Zingales, L. “Why Paulson is Wrong”, septiembre 2008. http://gesd.free.fr/zingales.pdf.